КІК податки: скільки треба платити і які є пільги

КІК-правила можна розділити на 2 основних зобов’язання: (1) прозвітувати про наявність КІК, та (2) сплатити податки з позитивного фінансового результату КІК. Так от, якщо першої частини зобов’язань позбутись за наявності статусу контролера неможливо, то другої частини зобов’язань можна позбутись за рахунок передбачених законодавством достатньо обширних умов звільнення від оподаткування прибутку КІК.

Розподілений та нерозподілений прибуток КІК та податкові наслідки для контролера

За підсумками кожного звітного календарного року нерозподілена частина скоригованого прибутку КІК має бути включена до загального оподатковуваного доходу контролера, що має бути відображено у щорічній декларації фізичної особи (з доданням до такої декларації заповнених додатків КІК по кожній КІК, де безпосередньо відображається сума податку контролера до сплати по кожній КІК), та оподатковується ПДФО за звичайною ставкою 18% (пп. 170.13.1 ПКУ).

Якщо КІК розподіляє частину свого прибутку на користь контролера, то така розподілена частина прибутку (по суті, «дивіденди») оподатковується ПДФО за такими ставками (п. 170.13.1-170.13.2 ПКУ у чинній редакції, щодо якої очікуються зміни внаслідок прийняття законопроекту №8137):

- 18% - не корегується у випадку розподілу прибутку КІК (чи його частини) після закінчення другого календарного року, наступного за звітним, після подання належного звіту про КІК, в якому була відображена відповідна частина нерозподіленого прибутку КІК звітного періоду, і включена до загального оподатковуваного доходу контролера. Однак, при цьому, отримана частина прибутку КІК не підлягає повторному включенню до загального оподатковуваного доходу року фактичного отримання;

- 18% - у разі розподілу прибутку КІК (чи його частини) після подання звіту про КІК та включення зазначеної частини прибутку КІК до загального оподатковуваного доходу, що відображається у річній податковій декларації, але до закінчення другого календарного року, наступного за звітним, здійснюється перерахунок податку на прибуток КІК, відображеного у податковій декларації, за ставкою 9%. Контролююча особа має право подати уточнюючу річну податкову декларацію, яка відображатиме результати такого перерахунку. При цьому, отримана частина прибутку КІК не підлягає повторному включенню до загального оподатковуваного доходу року фактичного отримання.

- 9% - у разі розподілу прибутку КІК до подання звіту про КІК та включення зазначеної частини прибутку КІК до загального оподатковуваного доходу контролера, що відображається у річній податковій декларації, поданій не пізніше подання звіту про КІК.

- 9% – для суми прибутку КІК, отриманого КІК у вигляді дивідендів від юридичних осіб України (як безпосередньо, так і опосередковано через ланцюг підконтрольних юридичних осіб) – КІФ чи єдиноподатників, тощо. При цьому, така сума не враховується під час визначення частини прибутку КІК, а також не підлягає подальшому оподаткуванню при її фактичній виплаті на користь контролера.

- 5% - для суми прибутку КІК, одержаного у вигляді дивідендів від юридичних осіб України (прямо чи опосередковано) - платників податку на прибуток (крім ІСІ). Така сума не враховується при визначенні частини прибутку КІК, а також не підлягає подальшому оподаткуванню при її фактичній виплаті на користь контролера.

При цьому сума ПДФО, що підлягає сплаті з прибутку КІК (як розподіленого, так і нерозподіленого), зменшується на суму корпоративного податку або іншого аналогічного податку, що стягується відповідно до законодавства іноземних держав, та фактично сплаченого КІК, включаючи податки, які були утримані з джерела виплати із суми доходу, отриманого КІК. Сума такого податку визначається як загальна сума податку, що була фактично сплачена КІК, пропорційна частці контролера в такій КІК, відображеній у звіті про КІК. Платник податків має право скористатися таким зменшенням за умови документального підтвердження фактичної сплати. Копії документів, що підтверджують факт такої сплати, подаються платником податків разом із податковою декларацією.

Тож на практиці, фактичні 18% КІК-податку доведеться сплачувати хіба що для класичних офшорів. В іншому разі ефективна ставка податку до сплати буде значно менше.

Жодні положення ПКУ, що регулюють КІК-правила, не деталізують, що саме вважається «розподілом прибутку КІК» (нарахування чи лише фактична виплата), проте застосування принципу аналогії закону і майже ідентична природа «дивідендів» і «розподіленого прибутку КІК» дають підстави вважати, що розподіленим прибутком КІК в Україні можуть вважатись лише суми, фактично отримані контролером на банківський рахунок (у разі розподілу прибутку в грошовій формі) або фактично отримані активи (у разі розподілу прибутку КІК в натуральній формі, наприклад, що не забороняється КІК-правилами). Тобто до моменту випуску резолюції про нарахування (виплату) дивідендів прибуток КІК вважатиметься нерозподіленим і потраплятиме під оподаткування на рівні контролера (за відсутності підстав для звільнення) за ставкою 18%. У разі прийняття власником рішення про розподіл дивідендів і їх фактичної виплати контролеру – прибуток КІК вважатиметься розподіленим й таким, що потраплятиме під ставку 9% (загалом).

Коли контролер не оподатковує прибуток КІК

Ну і, врешті, до тих саме пільг. Існують кілька автоматичних винятків (пп.39-2.4 ПКУ), за наявності яких скоригована частина прибутку КІК не включається до загального оподатковуваного доходу контролера:

- загальний сукупний дохід усіх КІК контролера з усіх джерел за даними фінансової звітності ≤ € 2 мільйонів на кінець звітного періоду;

- КІК є благодійною організацією відповідно до законодавства відповідної іноземної юрисдикції та не розподіляє доходи на користь її засновників (учасників).

- КІК є публічною компанією, акції якої обертаються на визнаній КМУ фондовій біржі (постанова КМУ № 1275 від 16.12.2020). Звільнення поширюється на всі КІК, включені в консолідовану фінансову звітність, а також на інші афілійовані іноземні компанії, в частини дивідендів, які походять від такої публічної КІК.

За інших випадків прибуток КІК не підлягає включенню до загального оподатковуваного доходу контролера за дотримання наступних двох нижченаведених критеріїв одночасно (пп.39-2.4.1 ПКУ):

- між Україною та країною КІК є чинний договір про уникнення подвійного оподаткування або про обмін податковою інформацією, ТА

виконується будь-яка з наступних умов:

- КІК фактично у звітному періоді сплачує податок на прибуток за ефективною ставкою ≥13% (ефективна ставка розраховується шляхом ділення суми витрат зі сплати податку на прибуток підприємств на суму прибутку до оподаткування за даними фінансової звітності за відповідний календарний рік та множення на 100%), АБО

- частка пасивних доходів КІК ≤50% від загальної суми доходів КІК з усіх джерел (дивіденди, відсотки, роялті, інвестиційний прибуток, тощо - перелік наведений у пп.14.1.268 ПКУ).

Якщо частка пасивних доходів >50%, то доходи все одно вважаються «активними» за умови, що КІК має належний рівень substance:

- фактично виконує суттєві функції, несе ризики та використовує активи в операціях, що призводять до отримання відповідних активних доходів;

- має необхідні ресурси для виконання зазначених функцій, управління ризиками та використання активів (кваліфікований персонал, основні фонди у власності або користуванні, достатній власний капітал тощо);

Вартує уваги той факт, що Україною укладено більше 70 чинних двосторонніх договорів про уникнення подвійного оподаткування, проте, не підписано жодних двосторонніх угод із класичними офшорними територіями. І, здавалось би, це означає, що відповідно до вищенаведених умов звільнення з-під КІК-оподаткування компанії з класичних офшорних територію мають шанс потрапити під звільнення лише у разі, коли «спрацює» умова щодо ліміту сукупного КІК-доходу в €2 мільйони.

Проте, Україна є учасницею-підписантом Стразбурзької конвенції про взаємну адміністративну допомогу по податкових справах. Включно з Україною вказану конвенцію ратифікували на сьогодні 147 країн. І своїм листом від 09.08.2021 № 11210-09-62/24813 Міністерство фінансів України надало роз’яснення, що Стразбурзьку конвенцію можна вважати чинним договором про обмін податковою інформацією для цілей застосування вимог пп. 39-2.4.1 ПКУ (це підтверджує Лист ДПС від 26.08.2021 № 19398/7/99-00-21-02-02-07 https://tax.gov.ua/diyalnist-/transfertne-tsinoutvorennya-ta-mijnarodne-opodatkuvannya/kontrolovani-inozemni-kompanii/listi-rozyasnennya/76075.html).

Тож, з врахуванням роз’яснення Мінфіну, виходить, що в рамках КІК-правил навіть КІК з Андорри, Ліхтенштейну, Гонконгу, чи Белізу, Сейшел, БВО, Маршалових островів, якщо вони здійснюють діяльність, за яку отримують доходи переважно з активних джерел, можуть потрапити під КІК-звільнення (перевірити повний перелік підписантів Стразбурзької конвенції і дізнатись, чи може ваш КІК потрапити під звільнення, можна за посиланням - https://www.oecd.org/tax/exchange-of-tax-information/Status_of_convention.pdf).

Добровільна відмова контролера від звільнення від оподаткування прибутку КІК

КІК-правилами також передбачено (пп.39-2.4.4. ПКУ) право контролера добровільно відмовитися від звільнення від оподаткування прибутку КІК та ухвалити рішення про оподаткування прибутку КІК шляхом подання відповідної заяви у довільній формі разом з поданням звіту про КІК.

Реалізація даного права з урахуванням права на залік податків, фактично сплачених КІК, може бути вигідною при фактичному отриманні скорегованого прибутку КІК від тих КІК, які є резидентами юрисдикцій з високою ставкою податку на прибуток та/або високою ставкою податку у джерела.

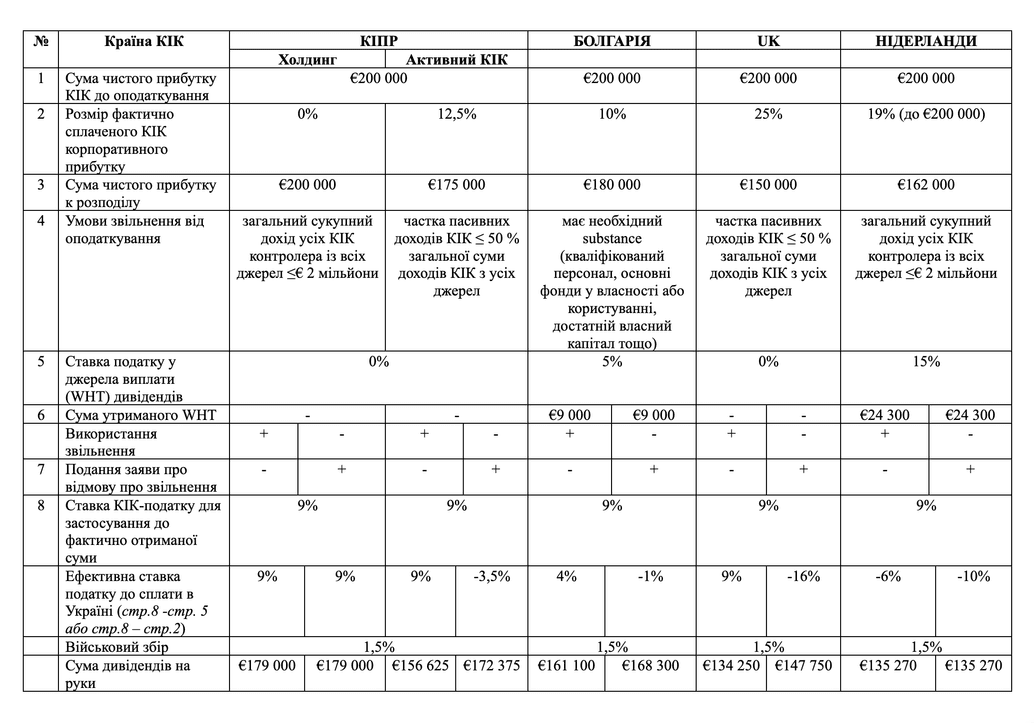

Візьмемо для прикладу суму чистого прибутку до оподаткування в розмірі умовних €200 000 і порівняємо, скільки контролер зможе отримати «на руки» при різних варіантах підрахунку (із застосуванням звільнення, та без нього):

Наочно можна побачити, що при відмові від наявної підстави для звільнення від оподаткування прибутку КІК, завдяки особливостям розрахунку скорегованого прибутку КІК і правилам, що застосовуються для оподаткування частини скорегованого прибутку КІК, яка фактично розраховується (адже при наявності умов для звільнення контролер не зобов’язаний розраховувати скорегований прибуток КІК), можна фактично сплатити лише суми військового збору (який, до речі, донараховується завжди до сум розподіленого прибутку КІК). Якщо ж «використовувати» умову для звільнення, то у випадку нерозподіленого прибутку це позбавить необхідності сплати податку, але для факту розподіленого прибутку це може бути менш вигідно за рахунок відсутності можливості врахувати зменшення податкової бази на суму корпоративного податку, сплаченого самим КІК.

Тож загалом, внаслідок перших двох звітних періодів КІК 2022/2023, якщо щодо КІК не буде застосовано якусь умову звільнення від КІК-оподаткування, то після подання перших звітів про КІК до 01.05.2024р. відповідно розрахована сума ПДФО має бути сплачена після подання щорічної декларації про майнове становище та КІК-звіту до 01 серпня 2024.