Які бувають інвестиційні фонди та як визначити й обрати надійні

Інвестування – ефективний спосіб примноження капіталу. Досить популярним рішенням є спільні інвестиції через фонди. Інвестиційні фонди – це компанії, які об'єднують кошти багатьох інвесторів для спільного інвестування та надають інвестиційні послуги з управління активами. Управлінням фондом займається команда менеджерів, які ухвалюють рішення щодо купівлі та продажу активів відповідно до обраної стратегії фонду.

Інвестфонд – оптимальний вибір для початківця: ви можете вкладати невеликі суми грошей та брати участь у ринках, які інакше були б недоступні через високі вимоги до мінімальних інвестицій. Диверсифікація ризиків підвищує надійність вкладень, а професійне управління активами значно впливає на дохідність.

Фонди бувають відкритого й закритого типу, гедж-фонди, а також біржові та реальні. Ці види інвестиційних фондів мають свої особливості, переваги та певні ризики. Тому в нашому матеріалі ми детально поговоримо, на що треба звернути увагу у виборі компанії, а також як обрати інвестиційний фонд з максимальною вигодою для своїх вкладень.

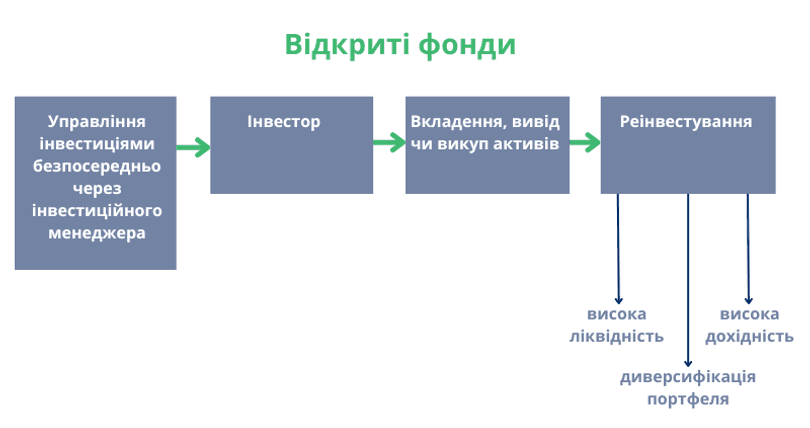

Відкриті інвестиційні фонди

Інвестиційна компанія відкритого типу викупає цінні папери у своїх вкладників у будь-який час за ринковою вартістю.

Розглянемо, які бувають інвестиційні фонди відкритого типу:

- Пайові (ПІФи) не є юрособою. Це форма колективного інвестування, скупність активів вкладників із правом спільної часткової власності, якою керує професійна компанія з управління активами.

- Взаємні фонди – це ще одна форма колективного інвестування, яка також керується професійними менеджерами. У західних країнах вони є популярнішими, ніж пайові фонди.

- Іноді виділяють окремий, інтервальний тип відкритого фонду, коли інвестор може продати цінні папери протягом визначеного періоду (інтервалу).

Головна перевага відкритого інвестиційного фонду – висока ліквідність: учасники мають легкий доступ до активів.

До інших плюсів належать:

- доступність: вкладники можуть інвестувати невеликі суми;

- прозорість: відкриті фонди регулярно публікують звіти про свою діяльність, тому ви завжди можете слідкувати за тим, як використовуються гроші.

Ризики відкритого інвестфонду:

- висока залежність від коливань ринку;

- успіх інвестицій значною мірою залежить від професіоналізму та рішень менеджерів фонду.

Закриті інвестиційні фонди

Якщо компанії випускають фіксовану кількість акцій, торгують ними на фондовій біржі (подібно до звичайних цінних паперів) та не викупають акції після первинного розміщення, то такі інвестиційні фонди належать до закритих.

Плюси та мінуси такого виду фондів можна розглянути в порівняльній таблиці.

Показник | Переваги | Недоліки |

|---|---|---|

Безпека | Стабільний капітал. | Вартість акцій фонду залежить від ринкових умов. |

Біржова торгівля | Акції на фондовому ринку можна купувати або продавати в будь-який час під час біржових торгів. | Цінні папери закритих фондів часто торгуються через світові фондові біржі зі знижкою або премією до вартості чистих активів (NAV). Тому іноді ринкова ціна не відповідає реальній вартості активів фонду. |

Управління | Закриті фонди підлягають регулюванню та мають публікувати регулярні звіти про свою діяльність, тому вони є прозорими для інвесторів. | Закриті фонди можуть мати вищі витрати на управління через складні інвестиційні стратегії. |

Гедж-фонди

Гедж-фонд – це товариство з обмеженою відповідальністю, що об'єднує вкладення приватних інвесторів та керує ними через професійних управлінців. Щоб максимізувати заробіток на активах, управлінці такого фонду використовують різні стратегії. Наприклад, позичають кошти, купують деривативи тощо.

Це складна за організацією структура, яка цікавить переважно вкладників із високим капіталом. Поняття «hedge» буквально можна перевести як «загорожа чи перешкода», а в сенсі інвестування воно означає «захист».

Плюси:

- висока прибутковість;

- використання гнучких стратегій управління активами;

- захист від ринкових коливань.

Ризики:

- ризикованість внесків: через використання боргових інструментів (позики, деривативи тощо) інвестори можуть зазнати втрат;

- невисока ліквідність: багато гедж-фондів мають обмеження на виведення коштів, такі як «локап-періоди» (локап – час, упродовж якого інвестор не може вивести свої кошти).

Гедж-фонди – це вдалий вибір для досвідчених інвесторів, які мають гарний інвестиційний портфель і готові взяти на себе підвищений ризик заради потенційно високих доходів.

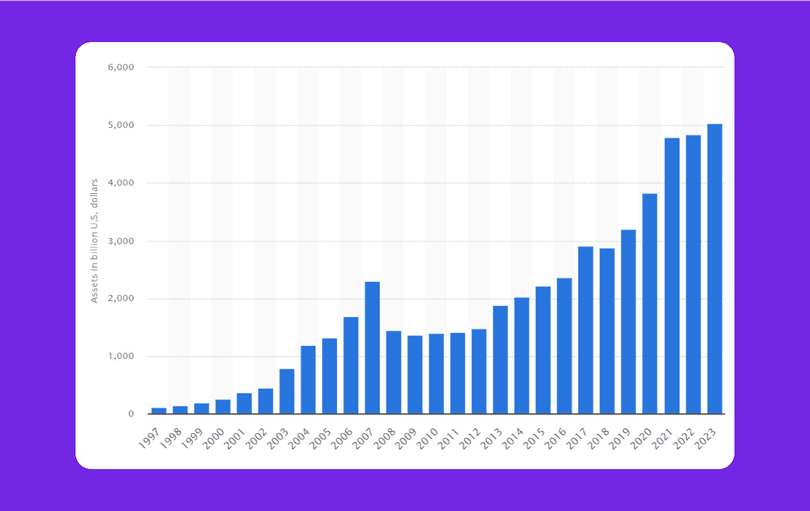

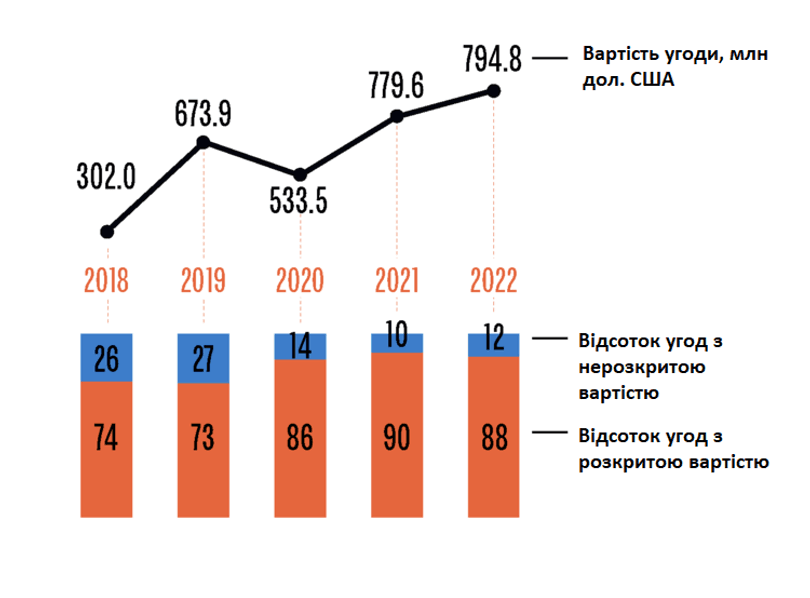

За даними статистики, кількість такого типу фондів та суми залученого ними капіталу зростає щорічно. Дані на графіку надані у млрд. доларів США.

Біржові фонди (ETF)

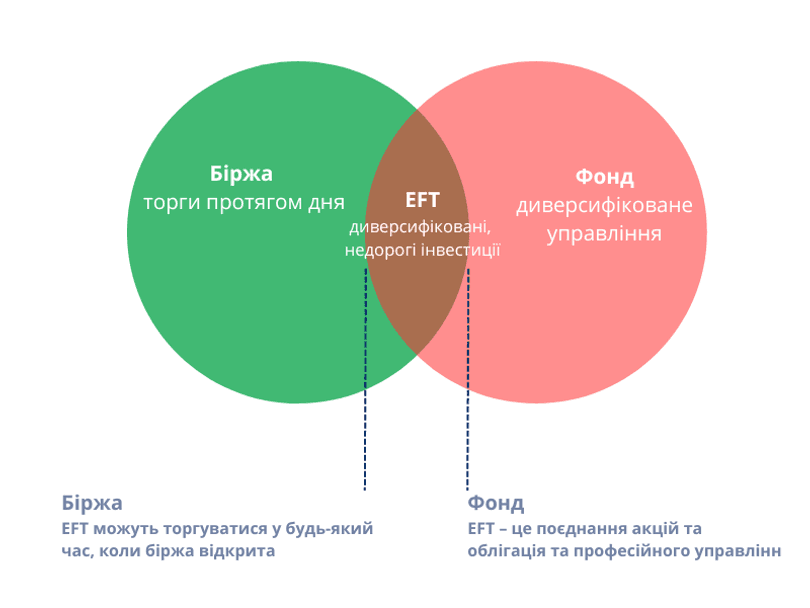

ETF (Exchange Traded Funds) – вид інвестиційного фонду, який володіє портфелем активів (акції, облігації та інші інструменти), торгує своїми цінним паперами на ринку, як і звичайна компанія.

На зображенні можемо побачити, як саме працюють біржові фонди. Це своєрідна комбінація звичайного фонду під керівництвом менеджерів та фондової біржі.

Головна перевага EFT у тому, що інвестори можуть отримати доступ до широкого спектра активів через один доволі високоліквідний інструмент. Біржові фонди зазвичай мають нижчу комісію за управління та є прозорими у звітності.

Проте ETF-фонди мають і суттєві ризики:

- маржинальність акцій ETF дуже залежить від ринкових умов та обраної галузі;

- фонди, які інвестують в іноземні активи, наражаються на валютний ризик, пов'язаний з коливаннями обмінних курсів.

Цей вид інвестування стабільно набирає обертів: у 2023 році загальна вартість активів під управлінням ETF у світі перевищила 10 трильйонів доларів США. І ринок продовжує рости. У світі є більше ніж 7 тис.біржових фондів, більшість яких зосереджена в США.

Біржові фонди є способом входу і на ринок криптовалюти. Наприклад, Bitcoin EFT дає змогу інвесторам вкладати в крипту, фактично не володіючи нею.

Реальні інвестиційні фонди

Існують корпоративні фонди, які інвестують у реальні активи, наприклад: нерухомість, інфраструктуру, золото, землю, сировинні товари та інші фізичні об'єкти. Найчастіше вони працюють у формі акціонерного товариства (ВАТ або ЗАТ).

Інвестування в реальні активи дає змогу суттєво знизити залежність від коливань фінансових ринків. До того ж вкладення в нерухомість або інфраструктури забезпечить довгостроковий і стабільний прибуток.

Навіть у періоди криз реальні активи мають власну внутрішню цінність, яка зберігається. Під час інфляції вони не знецінюються, а часто й зростають.

Проте існують і певні ризики: війна в Україні стала справжнім викликом для інвестицій у нерухомість. Інший чинник – непередбачуваність законодавства: наприклад, реформи оподаткування чи зміна відсоткової ставки.

До мінусів реального інвестування належать:

- низька ліквідність;

- високі управлінські витрати (включаючи затрати на обслуговування та страхування активу);

- високий бар'єр входу.

Найпоширенішим видом реальних інвестиційних фондів є REIT (Real Estate Investment Trust) – вкладення в нерухомість. Видання delo.ua наочно демонструє, як це відбувається.

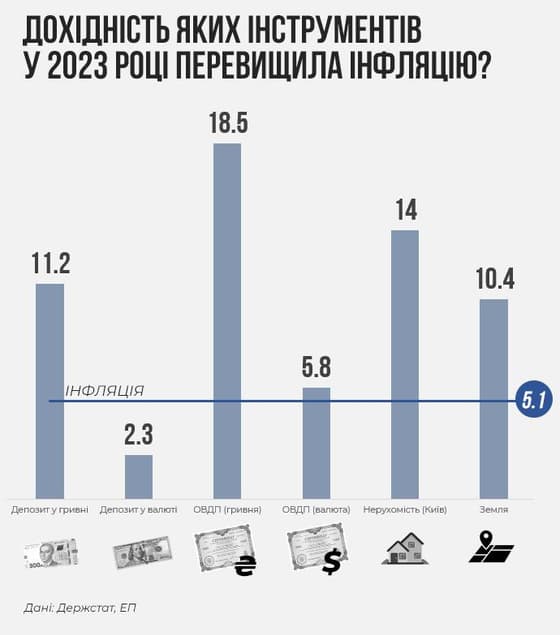

За даними Держстату України, дохідність реальних інвестицій у 2023 році була вищою за відсотки по депозитах.

Венчурні інвестиційні фонди

Венчурний фонд вкладає активи в стартапи: інноваційні бізнеси переважно технологічної спрямованості з високим потенціалом прибутковості.

Венчури мають високу дохідність у разі успішного розвитку компанії та високий ризик, якщо стартап прогорить.

За даними Української асоціації венчурного та приватного капіталу (UVCA), навіть попри воєнні дії у 2022 році в українські стартапи було залучено близько 500 мільйонів $. І популярність венчурного інвестування тільки зростає.

Які документи треба перевірити перед вкладом в інвест фонд

Про надійність фонду можуть розказати кілька ключових документів:

- Проспект емісії: містить детальну інформацію про фонд, його інвестиційну стратегію, структуру витрат та умови інвестування.

- Звіт про прибутки та збитки: щорічний фінансовий звіт, що містить детальну інформацію про прибутки, збитки, активи та зобов'язання. З прикладом такого звіту можна ознайомитися за посиланням.

- Установчі документи: важливо перевірити правовий статус фонду, внутрішні правила роботи, а також права та обов'язки інвесторів.

- Ліцензія та інші документи, що підтверджують легальність роботи.

- Звіт незалежного аудитора про фінансовий стан фонду.

- Договір інвестора, а саме: умови інвестування, права та обов'язки сторін, процедуру внесення та виведення коштів, умови розірвання договору.

Кожен фонд має певні особливості ведення документації, але основні пункти, які наведені вище, допоможуть ухвалити обґрунтоване рішення щодо інвестування. Якщо маєте певні сумніви, радимо проконсультуватися зі спеціалістами в галузі.

Що ще треба перевірити перед інвестуванням

Щоб ваші активи або заощадження принесли максимальний дохід, потрібно дуже ретельно вивчити діяльність фонду, у який плануєте вкладати кошти.

Якщо всі документи відповідають вимогам, переходьте до наступного етапу та обов'язково перевірте:

- історію компанії: скільки років існує фонд та яка його прибутковість у динаміці;

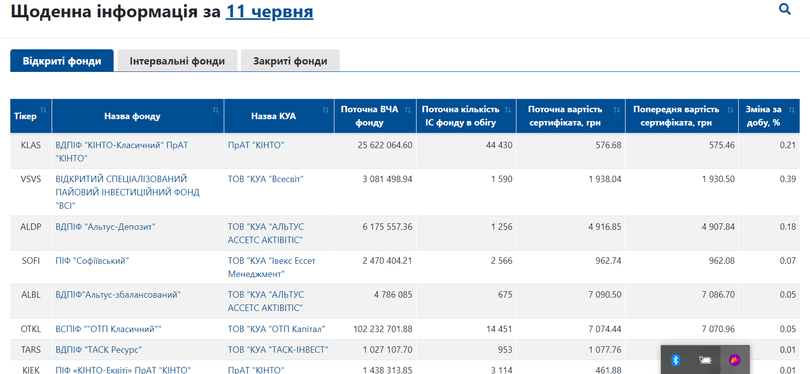

відгуки про фонд та його рейтинг: використовуйте верифіковані ресурси, такі як сайт Мінфіну, чи Української асоціації інвестиційного бізнесу.

- склад, досвід та кваліфікацію управлінської команди, як часто змінюються менеджери та чому, попередні результати інших фондів, якими управляли ці менеджери;

- інвестиційну стратегію фонду та її відповідність вашим цілям;

- усі розрахунки, пов'язані з інвестуванням: збори та комісії на управління, приховані витрати;

- відкритість фонду для інвесторів та простоту доступу до інформації: як часто фонд публікує звіти та оновлення, прозорість щодо інвестицій та фінансових результатів.

Ефективним способом, як визначити надійні інвестиційні фонди серед конкурентів, є порівняльний аналіз. Проте, зазначимо, що він матиме сенс тільки для фондів, що мають схожі стратегії інвестування. Візьміть за основу класифікацію на диверсифіковані та недиверсифіковані фонди. Перші жорстко контролюються стосовно того, у який актив і скільки вони можуть вкладати. Другі ж можуть здійснювати інвестиції в будь-які активи. Оберіть тип, який найбільше відповідає вашим потребам, а потім визначте кілька фондів у кожній ніші та порівняйте їх показники ефективності та витрати.

Як не натрапити на шахраїв

Спекуляції на інвестиційних та валютних фондах, мабуть, одна з найбільших сфер для шахрайства. Наприклад, корпорація Bernard L. Madoff Investment Securities LLC змогла залучити понад 60 млрд доларів, проте гучно «луснула» у 2008 році, адже фонд ніколи не мав реальних інвестицій. Його власник використовував внески нових членів для виплат попереднім. І таких прикладів можна знайти чимало.

Аби не потрапити у пастку шахраїв і не втратити інвестиції, вибирайте фонди з прозорою системою управління та всіма необхідними документами. Уникайте нереалістичних обіцянок та за можливості консультуйтеся з фінансовими спеціалістами.

Ви можете доручити управління активами трастовому фонду або банку. Довірче управління дає певний захист для вашого капіталу, оскільки активами будуть керувати кваліфіковані у цій галузі спеціалісти. Проте треба детально прописати функції компанії, яка буде управляти вашими коштами, та умови, за яких буде розірвано договір.

Отже, підбір правильного інвестиційного фонду може бути вдалим рішенням для прибутковості ваших активів. Проте важливо детально вивчити всі аспекти: починаючи з того, що таке інвестиційний фонд, і закінчуючи реальними відгуками інвесторів.

Обираючи інвестфонд, перш за все керуйтеся вашими цілями інвестування та ретельно перевіряйте статистику за сферами вкладень в обраному регіоні. Окрім аналізу установчих документів та ліцензій, рекомендуємо звернути увагу на розмір комісії та динаміку прибутковості активів. Зробити обґрунтований вибір допоможе знайомство з управлінською командою та консультації фінансових радників.