Інструкція з заповнення та подання Повідомлення про КІК

В одній з попередніх публікацій, ще в розпалі завершення першої КІК-кампанії, ми розбирали як слід заповнювати звіти про КІК.

Врешті дійшла черга обговорити, а як слід заповнювати й інший з основних документів КІК-звітності – Повідомлення про набуття (початок здійснення фактичного контролю) або відчуження частки (припинення фактичного контролю) резидентом в іноземній юридичній особі або майнових прав на частку в активах, доходах чи прибутку утворення без статусу юридичної особи (скорочено - Повідомлення про КІК).

Нагадаю, Повідомлення про КІК слід подавати протягом 60 днів від «ініціюючої події», внаслідок якої резидент України (пп. 39-2.5.5 ПКУ):

- Безпосередньо або опосередковано набуває частки в іноземній юридичній особі або починає здійснення фактичного контролю над іноземною юридичною особою, що призводить до визнання такої фізичної (юридичної) особи контролюючою особою.

- Засновує, створює або набуває майнові права на частку в активах, доходах чи прибутку утворення без статусу юридичної особи.

- Відчужує частки в іноземній юридичній особі або припиняє здійснення фактичного контролю над іноземною юридичною особою, що призводить до втрати визнання такої фізичної (юридичної) особи контролюючою особою.

- Ліквідує або відчужує майнові права на частку в активах, доходах чи прибутку утворення без статусу юридичної особи.

Отже, відповідно до прямих норм ПКУ, подавати Повідомлення про КІК належить лише за результатами події, що призводить до появи чи втрати статусу контролера в українського податкового резидента. Відсутні правові підстави подавати Повідомлення про КІК внаслідок кожної «корпоративної зміни» в складі учасників(акціонерів) іноземних компаній й утворень, якщо внаслідок проведеної операції резидент України не набув та не втратив статус контролера. Відтак, не може бути й підстав для нарахування відповідних штрафних санкцій за неподання Повідомлення, якщо, наприклад, ви набули частку в іноземній компанії в розмірі 30%, та серед ваших співвласників в цій компанії відсутні інші резиденти України, отже, ви не потрапляєте під визначення контролера КІК, а відтак, й відсутні підстави подавати відповідне Повідомлення про КІК. Що підтверджується й податковими органами, зокрема, в ЗІР, ІПК (наприклад, ось така консультація із ЗІР) чи професійних івентів, в яких беруть участь офіційні співробітники ДПСУ.

Однак не дивуйтесь – зустрічаються й позиції податкових органів (особливо регіональних) щодо необхідності подання Повідомлення про КІК про будь-які зміни стосовно КІК, (наприклад, така консультація), що є перебільшенням в тлумаченні КІК-норм ПКУ.

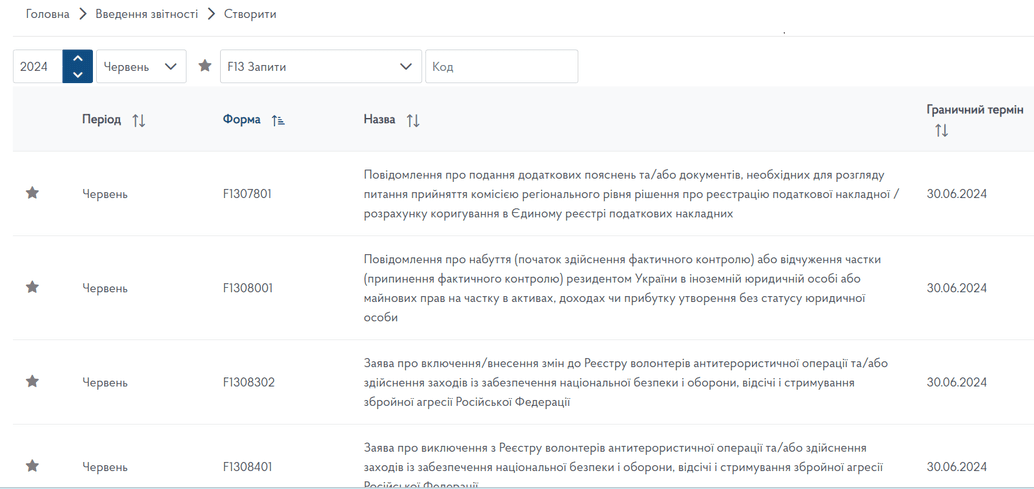

Повідомлення про КІК, який, як і будь-яка КІК-звітність, подається виключно в електронній формі через Електронний кабінет платника податків за формою F1308001. Станом на літо 2024 року ця форма є затвердженою й порядок надсилання Повідомлення про КІК до податкового органу врегульовано наказом Міністерства фінансів України №512 від 22.09.2021р. Проте, й досі немає жодного офіційного нормативно-правового акту, який би пояснював порядок заповнення Повідомлення про КІК (щодо звітів про КІК принаймні щось зазначено в наказі Міністерства фінансів України від 25.08.2022 № 254). Та очікується розробка нової, більш вдосконаленої форми цього документу, й тоді, можливо, разом із затвердження нової форми, врешті, буде затверджений й порядок заповнення нової форми Повідомлення про КІК.

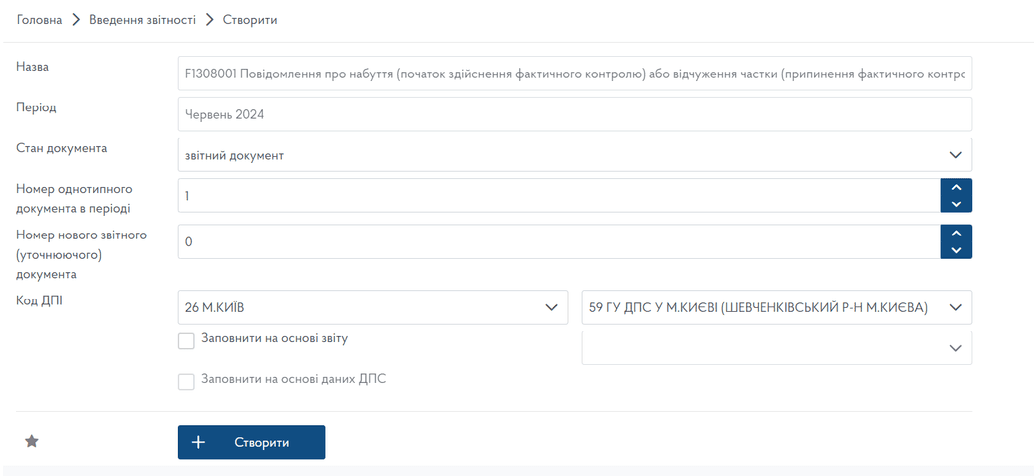

Для заповнення форми Повідомлення про КІК заходимо в Електронний кабінет, далі обираємо розділ «Введення звітності», далі поточний рік і поточний місяць і тиснемо на «Створити». Відтак ваш шлях буде виглядати як 2024>червень> F13 запити>F1308001 (Повідомлення про КІК), зазвичай, третя сторінка, другий зверху файл.

При цьому, через ЕК автоматично підтягнеться ваша облікова ДПІ, її слід перевірити на актуальність й змінити на належну за необхідності.

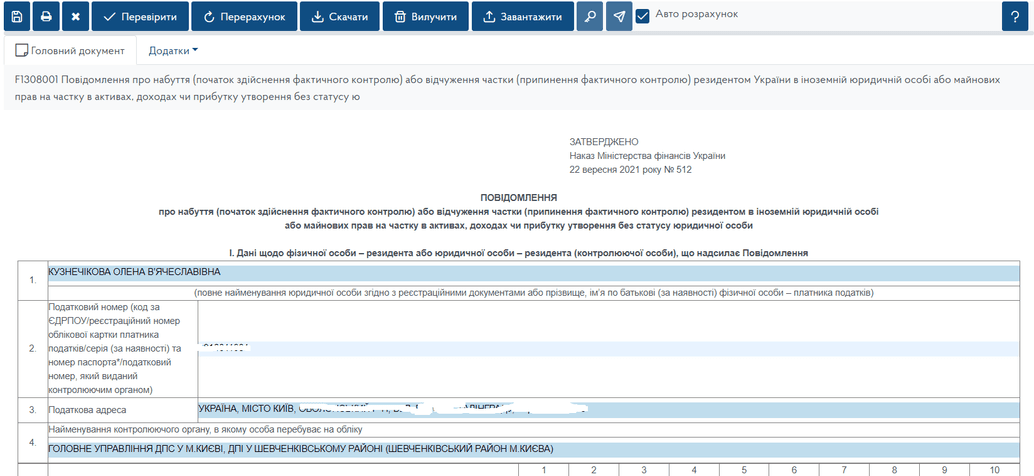

Так само автоматично ЕК підтягне дані по самому контролеру – ПІБ, податковий номер й податкову адресу (у разі ФО, аналогічно – дані по ЮО).

Таким чином, розділ 1 Повідомлення про КІК буде заповнений автоматично, за винятком необхідності обрати в рядку 5 конкретну причину для подання Повідомлення.

Безпосередньо в футері самої форми розтлумачено, які 10 причин виділяє контролюючий орган:

- Безпосереднє набуття частки в іноземній юридичній особі, що призводить до визнання такої фізичної (юридичної) особи контролюючою особою.

- Опосередковане набуття частки в іноземній юридичній особі, що призводить до визнання такої фізичної (юридичної) особи контролюючою особою.

- Початок здійснення фактичного контролю над іноземною юридичною особою, що призводить до визнання такої фізичної (юридичної) особи контролюючою особою. Позначення цієї причини потребує обов'язкового заповнення графи 19 «Обставина(и) фактичного контролю».

- Заснування майнових прав на частку в активах, доходах чи прибутку утворення без статусу юридичної особи.

- Створення майнових прав на частку в активах, доходах чи прибутку утворення без статусу юридичної особи.

- Набуття майнових прав на частку в активах, доходах чи прибутку утворення без статусу юридичної особи.

- Відчуження частки в іноземній юридичній особі, що призводить до втрати визнання такої фізичної (юридичної) особи контролюючою особою.

- Припинення здійснення фактичного контролю над іноземною юридичною особою, що призводить до втрати визнання такої фізичної (юридичної) особи контролюючою особою.

- Ліквідація майнових прав на частку в активах, доходах чи прибутку утворення без статусу юридичної особи.

- Відчуження майнових прав на частку в активах, доходах чи прибутку утворення без статусу юридичної особи.

Можна обирати як одну з цих причин, так і декілька, й у відповідній з обраних 10-ти клітинок поставити символ «v».

Всім відома «прогалина», що серед цих 10 причин не вказано такий поширений випадок як «ліквідація КІК зі статусом юридичної особи». Тобто, в нас є передбачені формою Повідомлення про КІК причини:

- 7 - Відчуження частки в іноземній юридичній особі, що призводить до втрати визнання такої фізичної (юридичної) особи контролюючою особою.

- 9 - Ліквідація майнових прав на частку в активах, доходах чи прибутку утворення без статусу юридичної особи, є причина.

- 8 - Припинення здійснення фактичного контролю над іноземною юридичною особою, що призводить до втрати визнання такої фізичної (юридичної) особи контролюючою особою.

Але в нас немає окремо визначеної причини «Ліквідація майнових прав на частку в активах, доходах чи прибутку іноземної юридичної особи».

За нашим досвідом в таких випадках хтось з контролерів обирав як всі ці причини – чимось частково схожі до потрібної, та жодна з них не підходить повноцінно, а хтось, як найбільш нейтральний випадок, обирав №8 як підставу втрати статусу контролера (і при цьому, додатково розшифровуючи деталі в рядку 24 «Додаткова інформація (пояснення) до цього Повідомлення».

Повідомлення подається на кожний КІК окремо й на кожну подію окремо – наприклад, якщо протягом звітного року ви створили КІК на 100 % часток власності й продали з них 80%, вам доведеться подавати 2 окремих Повідомлення про КІК (№1 – про набуття статусу контролера, №2 – про втрату статусу контролера), а не одне «спільне» Повідомлення щодо такого КІК і всіх пов’язаних з ним подій.

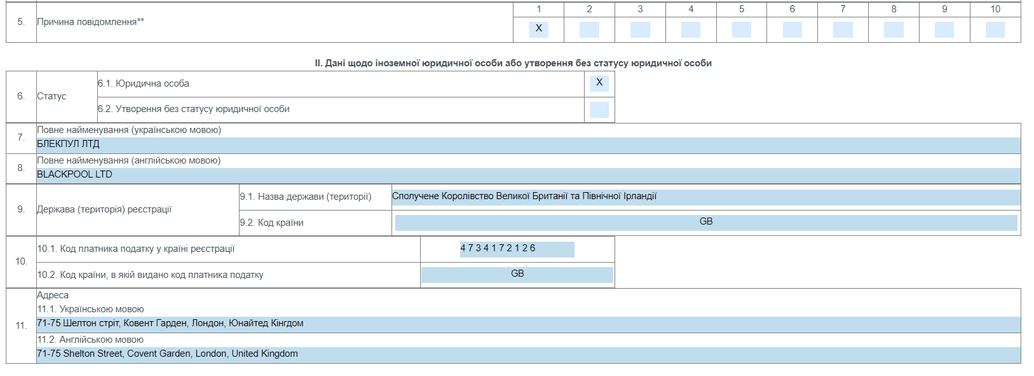

Приступати до заповнення доведеться з розділу 2 Повідомлення, що передбачає необхідність ввести дані КІК (рядки 6-11):

- Форму КІК: ЮО чи утворення без статусу ЮО;

- Повне найменування українською та англійською мовами;

- Державу реєстрації КІК;

- Податкові реквізити КІК: присвоєний податковий код та державу надання такого коду платника податків;

- Адресу КІК українською та англійською мовами.

Слід зазначити, що в деяких державах функцію коду платника податків буде виконувати звичайний номер державної реєстрації КІК, а в деяких країнах, окрім номеру реєстрації у відповідному корпоративному/судовому/торговому реєстрі (тобто, аналог українського ЄДРПОУ), буде присвоєний окремий номер платника податку. Ось в таких випадках слід зазначати саме його – податковий номер.

Щодо коректності перекладу на українську – більшість колег й фахових перекладачів з нашого кола спілкування дотримуються думки, що ОПФ іноземних КІК слід транслітерувати на англійську та українську як частину назви, абревіатурою, й не слід перекладати як розгорнуте визначення ОПФ.

Тобто, якщо мовою оригіналу найменування КІК, умовно, Wild Solution LTD, то коректним буде переклад Вілд Солюшн ЛТД замість Товариство з обмеженою відповідальністю «Вілд Солюшн» (з врахуванням, що «Транслітерація прізвищ та імен осіб і географічних назв здійснюється шляхом відтворення кожної літери латиницею» згідно з постановою КМУ від 27.01.2010 № 55).

Однак в цьому місці доречним буде зазначити, що чинне законодавство України не передбачає жодних санкцій ані за будь-які помилки (технічні, орфографічні, математичні тощо) при заповненні повідомлення про КІК, ані за неповне заповнення Повідомлення про КІК (проте, в останньому випадку може виявитись просто неможливим прийняття системою Повідомлення про КІК, в якому заповненні не всі рядки, хоча з проставленням «прочерків» чи написом «відомості відсутні»).

Тож ані помилки в податкових номерах, ані помилки в перекладах тощо, не матимуть для контролера жодних негативних наслідків, тож не бійтесь помилитись в чомусь при заповненні Повідомлення про КІК.

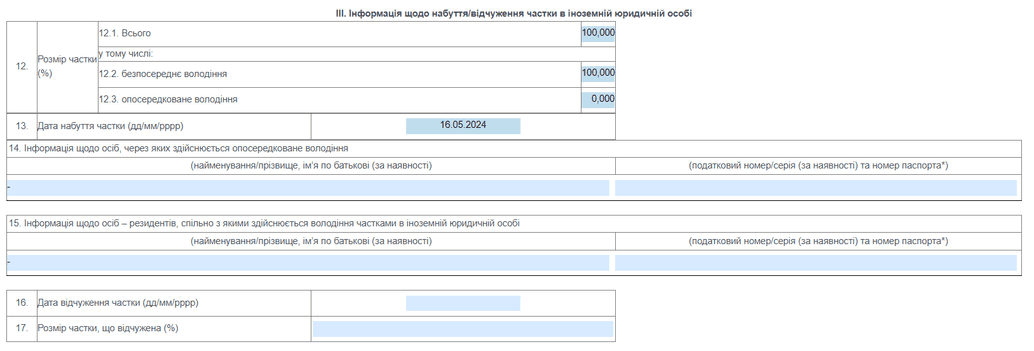

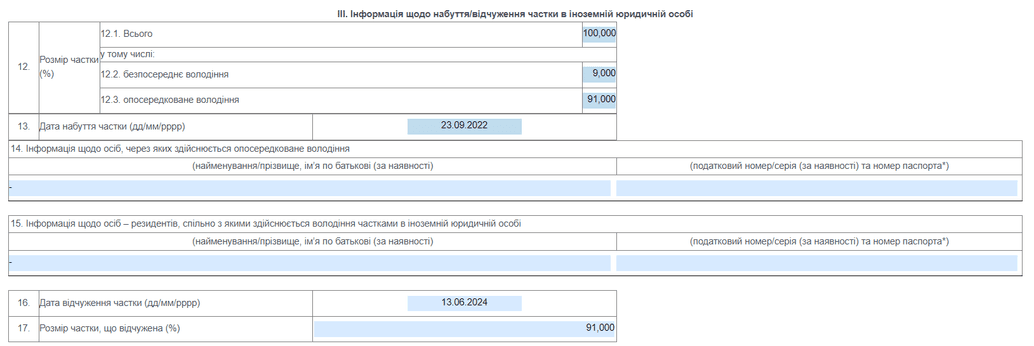

Найбільшу цікавість, як і деякі складності, представляє наступний розділ 3, в якому слід зазначати інформацію щодо набуття/відчуження частки в іноземній юридичній особі.

В рядку 12 вказується загальний розмір частки у % із деталізацією, яка частка знаходиться у прямому володінні (рядок 12.2), і яка частка – в опосередкованому володінні (рядок 12.3). При цьому, оскільки відсутні будь-які підзаконні акти щодо заповнення Повідомлення про КІК (та й заповнення звітів про КІК в цій частині майже немає), то в частині «опосередкованого володіння» можна рівною мірою розуміти як складну ступінчасту корпоративну структуру, при якій володіти дочірньою компанією можна через проміжний субхолдинг, так і опосередковане володіння КІК через «номінального акціонера» - ФО чи ЮО.

Якщо йдеться про опосередковане володіння, при заповненні рядку 12.3 слід розшифрувати опосередкованого власника в рядку 14 із наведенням його ПІБ/назви та податкового номеру.

Якщо Повідомлення про КІК заповнюється щодо набуття статусу контролера – заповнюється лише рядок 12 про розмір часток та рядок 13 про дату набуття частки й набуття статусу контролера, відповідно.

Якщо Повідомлення про КІК заповнюється щодо втрати статусу контролера – заповнюються рядок 12 про розмір часток та рядки 16 і 17 про розмір відчуженої частки (що призвела до втрати статусу контролера та дати відчуження цієї частки).

Ну, і найцікавішим із всього Повідомлення, є, безумовно, рядок 15 «Інформація щодо осіб - резидентів, спільно з якими здійснюється володіння частками в іноземній юридичній особі».

Нам, наприклад, відома позиція серед експертів, що в рядку 15 слід вказувати не тих українських резидентів, які одночасно з потенційним контролером володіють своєю власною часткою в КІК, для того, щоб виправданим було, наприклад, подання Повідомлення, коли особа при створенні в 2023 р. німецької компанії набула в ній лише 20%, проте подає Повідомлення, оскільки разом з нею двом іншим резидентам України належить ще по 40% кожному, отже, кожен із трьох набуває статус контролера і повинен подавати Повідомлення і у рядку 15 вказати своїх цих українських співвласників.

А є позиція експертів, що рядок 15 підлягає заповненню тільки для випадків спільної «опосередкованої сумісної власності». Наприклад, пану А на 100% належить кіпрський холдинг, і такий самий персональний кіпрський холдинг є у пана Б, ці кіпрські холдинги на 50% часток в СК кожний створюють нову мальтійську компанію, а вона вже купує 100% акцій турецької фабрики. Відповідно, у панів А і Б є по 100% прямого володіння в кіпрських холдингах, в мальтійській КІК – опосередковані 50%, а в турецькій фабриці – 100% спільної частки володіння (її єдиний акціонер – спільний мальтійський субхолдинг), через 50% опосередкованих часток і в пана А, і в пана Б в спільному мальтійському субхолдингу. Отже, при поданні Повідомлення саме щодо турецької фабрики, пан А повинен заповнити рядок 15, в якій вказати пана Б, а пан Б – так само щодо пана А. Або, якщо в нас варіант «родинної» КІК, коли спільна частка подружжя та іспанський КІК оформлені на дружину, яка виїхала в Аліканте – чоловік повинен подавати Повідомлення про КІК і вказувати в рядку 15 дані дружини, з якою спільно володіє таким КІКом?

Які варіанти заповнення рядку 15 з вищенаведених є коректними, а які помилковими – це, на сьогодні, питання без жодної вірної відповіді. Але особисто автор є прихильником першого варіанту тлумачення, коли в рядку 15 слід зазначати українських співвласників, яким в КІК належать самостійні частки (на користь цього свідчить згадка «спільного володіння частками» - саме в множині, тобто, мова не про одну спільну «на двох» частку).

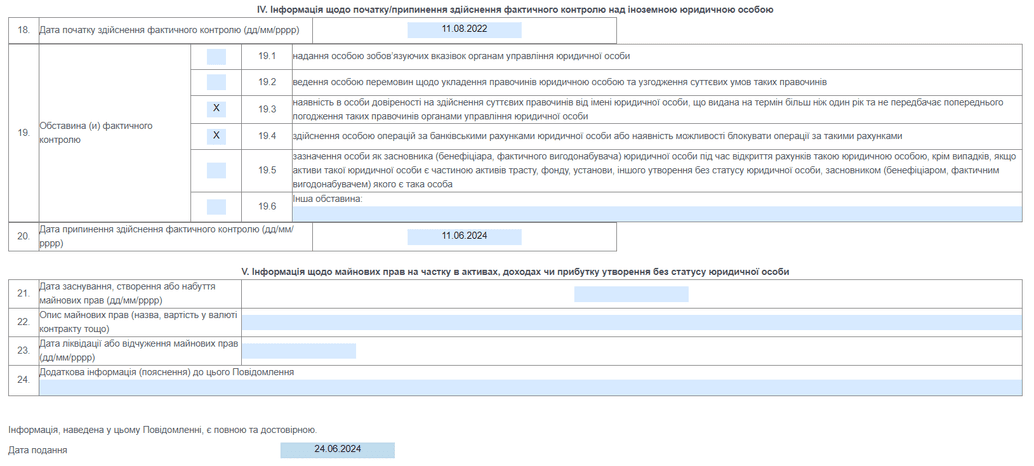

Розділ 4 з інформацією щодо початку/припинення здійснення фактичного контролю над іноземною юридичною особою, на наш погляд, не є складним для заповнення. В ньому слід символом «v» позначити одну чи декілька підстав набуття/втрати фактичного контролю над КІК і відповідні дати початку/припинення здійснення фактичного контролю.

Ну, і врешті, в останньому розділі 5 слід зазначати інформацію щодо майнових прав на частку в активах, доходах чи прибутку утворення без статусу юридичної особи. Цей розділ наразі заповнюється на практиці вкрай рідко й, зазвичай, підлягає заповненню саме рядок 24. Зокрема, в ньому вказують втрату статусу резидента України як підставу втрати статусу контролера.

Перед відправкою Повідомлення про КІК не забувайте натискати на «Перевірити» заповнений файл, аби система підсвітила вам імовірні помилки. Загальна рекомендація – якщо вибиває необхідність заповнення якогось рядку, спробуйте в ньому поставити або прочерк або напис «інформація відсутня» (якщо інколи система збоїть і не сприймає повідомлення без заповнення всіх без винятку рядків, це може допомогти).

Й нагадуємо, що не передбачено жодних штрафів за подання Повідомлення з помилками, головне, аби заповнений файл прийняла система і ви отримали квитанцію №2 на підтвердження прийняття форми.